은퇴 후 거주지 정할 땐 세금 문제도 짚어 보세요

은퇴를 하게 되면 돈 관리 문제로 신경을 쓸 가능성이 높아집니다. 경제활동을 할 때는 한달에 한두번 이렇게 고정적으로 돈이 들어왔지만 은퇴 후에는 그동안 모아놨던 돈을 조금씩 꺼내 쓰는 식으로 생활을 해야 하기 때문입니다.

그래서 은퇴 후의 돈 관리는 어떻게 지출을 관리할 것이냐 여기에 촛점을 맞춰야 할 겁니다. 본인이 관리할 수 있는 비용들이라면 수입에 맞춰 조절하는게 어느정도 가능하겠지만 그렇지 않은 비용들 예컨대 의료비나 의식주 관련 지출은 아무래도 컨트롤 하는게 쉽지 않을 테니까요.

그리고 그렇게 컨트롤하기 어려운 비용엔 세금도 포함됩니다. 그래서 IRA 나 401K 아니면 그동안 따로 Taxable Account 에 투자를 해왔다 그러면 어떤 방식으로 이런 은퇴 계좌나 투자 계좌에서 돈을 찾아 쓸 것이냐는 문제에 대해서도 심사숙고 해 볼 필요가 있단 생각입니다.

미리 플래닝을 하지 않는다면 안 내거나 적게 낼 수 있는 세금을 꼼짝없이 내야 하는 그런 상황에 맞닥칠 수 밖에는 없을 테니까요. 이 문제는 톡톡 칼럼에서도 이미 다룬 바가 있습니다. 필요하시다면 그 칼럼을 참조해 보시기 바랍니다.

그런데 은퇴 생활비의 전부 또는 일부를 소셜연금에 의존하는 경우도 있지 않습니까? 그럼 그런 경우는 어떻게 될까요. 세금을 내야 하는 걸까요? 경우에 따라선 소셜연금에 대해서도 세금을 내야 한다고 생각하셔야 합니다.

소셜연금엔 세금이 붙지 않는다고 알고 계신 분들도 계시지만 그건 100 프로 정확한 이야기가 아닙니다. 다른 소득은 없고 소셜연금만 받을 뿐이다 그러면 몰라도 그렇지 않다면 소셜연금의 50% 에서 85% 에 해당하는 액수에 대해서 세금을 내야 할 지도 모르니까요.

주 정부 세금 문제는 어떻게 되는지에 대해서도 생각을 해 보셔야 합니다. 연방 소득세는 어느 주에 살든지 똑같겠지만 소셜연금을 포함한 은퇴 소득에 대해 세금을 내느냐 아니냐는 주 마다 다른게 현실이니까요.

다행히 대부분 주에선 소셜연금은 비과세, 이런 입장을 취하고 있습니다. 하지만 주에 따라선 소셜연금도 과세소득이란 곳도 있으니까 그 점엔 주의를 해야 할 겁니다.

401k 나 IRA 그리고 직장 연금 같은 건 어떨까요. 이건 말 그대로 각양각색입니다. 하지만 정리를 해 본다면 현재로선 미국 13개 주에서 이런 소득에 대해서 과세를 하지 않고 있습니다.

구체적으로 알래스카, 워싱턴, 네바다, 와이오밍, 사우스 다코타, 플로리다, 텍사스, 테네시, 뉴 햄프셔처럼 개인 소득세가 없는 9개 주와 일리노이와 펜실베니아 그리고 미시시피나 아이오와처럼 개인 소득세가 있긴 하지만 401k, IRA 그리고 직장 펜션에 대해선 과세를 하지 않는 4개 주, 이렇게 해서 13개 주가 되는 거죠.

알라바마와 하와이는 좀 특이합니다. 이 두 주는 직장 펜션에 대해선 세금을 부과하지 않지만 401k와 IRA 에 대해선 세금을 내야 한다는 세법을 운용하고 있으니까요.

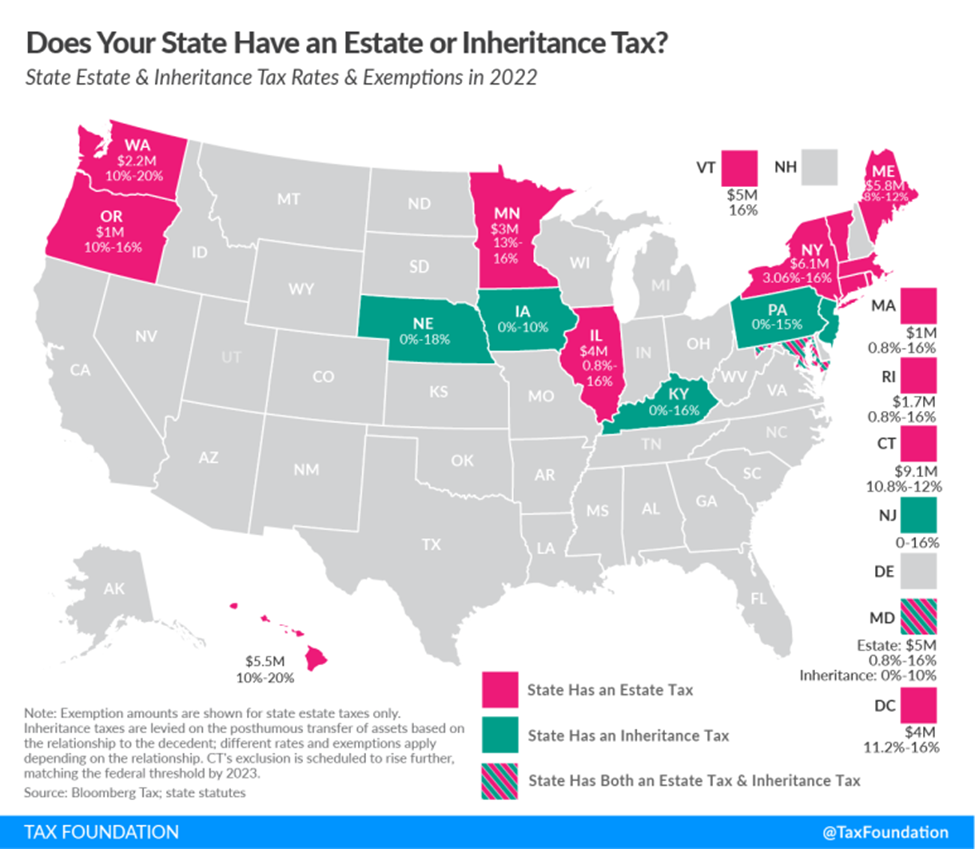

여기까지 말씀을 드리다 보니 그렇다면 은퇴를 한 다음엔 은퇴 소득에 대해서 세금을 매기지 않는 주에서 사는게 좋겠네, 이러는 분들도 계실지 모르겠습니다. 하지만 그건 조금 성급한 결론 같습니다. 소득세 말고도 다른 세금 예컨대 프로퍼티 텍스라든지 세일즈 텍스 아니면 캐피탈 게인 텍스나 상속세, 이런 세금들도 고려해야 하기 때문입니다.

예를 들어 보겠습니다. 뉴 햄프셔는 개인 소득세가 없지만 이자나 배당 소득에 대해선 세금을 매기고 있습니다. 그리고 워싱턴 주도 개인 소득세는 없지만 캐피탈 게인 소득이라면 세금을 내야 할 지도 모릅니다. 25만 달러 이상의 캐피탈 게인에 대해선 7% 세금을 매기고 있으니까요.

그러니까 이 두 주에 살고 있으면서 금융 투자를 많이 하고 있는 은퇴자라면 생각지도 못한 세금 부담을 져야 할 수도 있다, 그런 뜻이 되겠죠.

프로퍼티 텍스나 세일즈 텍스, 이 두가지 세금에 대해서도 생각해 볼 필요가 있습니다. 실제로 텍사스 주를 예로 본다면 소득세를 걷지 않는 대신 상당히 높은 프로퍼티 텍스 그리고 세일즈 텍스를 걷고 있다고 하니까요.

주 정부도 살림을 꾸려 나가려면 어떤 형식으로든 세금을 걷어야 하기 때문입니다. 그래서 소득세를 부과하지 않고 있다면 대신 프로퍼티 텍스나 세일즈 텍스 같은 세금을 징수하면서 세율도 높게 책정했을 거다 이렇게 생각하는게 안전할 겁니다.

이렇게 말씀 드리면 세일즈 텍스는 걱정할 필요가 없다. 은퇴 후인데 뭐 특별히 살 게 있겠느냐? 뭘 산다 그러면 기껏해야 그로서리를 구입하는 걸 텐데 그건 세일즈 텍스 예외가 아니냐. 이러시는 분들도 계실지 모르겠습니다.

맞습니다. 하지만 모든 주가 그로서리에 대해서 세일즈 텍스를 면제해 주는 건 아닙니다. 일례로 테네시나 미시시피에선 그로서리에 대해서도 세일즈 텍스를 징수하고 있습니다.

알래스카 경우는 주 정부 세일즈 텍스는 없지만 로컬 차원에서 세일즈 텍스를 부과하는 곳이 여러군데라고 합니다 . 문제는 이런 로칼 정부들 중엔 그로서리 텍스 면제를 해 주지 않는 곳이 여럿 있다는 거죠. 주 정부 차원의 유산세나 상속세, 이것도 재산이 많은 분들이라면 반드시 고려해 봐야 할 문제입니다. 그래서 은퇴를 한 다음 어느 주에 살 것인가 결정할 때 어떤 소득을 기반으로 은퇴 생활비를 조달할 것인지를 먼저 살펴 보고 또 보유 재산이 얼마인지 등등도 감안해 본 다음 세금 문제가 어떻게 되는지 짚어 보는 것도 빠뜨려선 안된다고 보는 이유입니다.

| 박현철 회계사 Tel.206-949-2867 e-mail: cpatalktalk@hcparkcpa.com

글의 무단 복제를 금합니다.